【醫療保解碼】想買一份的「供得斷」醫療保🤔 月供幾多先夠?!

- 司南

- 2021年2月4日

- 讀畢需時 2 分鐘

上一次我們提出了保費通漲的問題📈。事實上這種「供得斷」的醫療保理念是很好的,畢竟我們都不想到退休時,要為自己醫療費用勞神廢心。如果你有能力,而又很想買一份類似的保障,那麼預期保費最少的組合方案,大概是多少呢? 我們現在就為你拆解分析。

📍我們先以一名35歲男子為例

📍醫保計劃* : 首年醫保保費 : 456港幣/月 可保至100歲

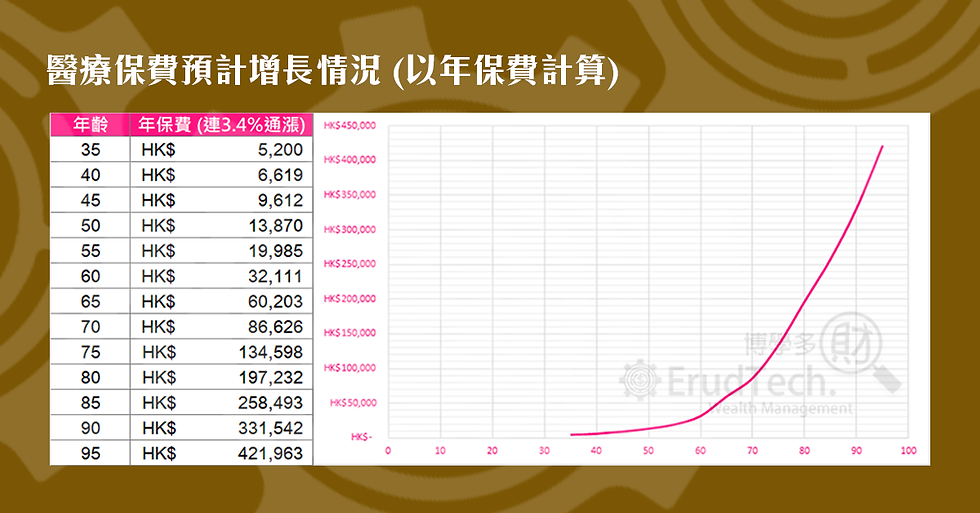

📍(按政府統計數據: 10年醫療通漲平均約3.4%/年)

💡 方案A - 以較穩定的儲蓄保作配搭 (約4%平均年化回報): 月供最少約$9,645 + 當年醫療保費

▶️首年保費: $9,645 + $456 = $10,101 /月

▶️▶️第10年的保費 $9,645 + $764(包括3.4%通漲) = HKD 10,409/月

.

💡方案B - 以較進取的儲蓄保作配搭 (約6%平均年化回報): 月供最少約$6,888 + 當年醫療保費

▶️首年保費: $6,888 + $456 = $7,344

▶️▶️第10年後的保費 $6,888 + $764 (包括3.4%通漲) = $7,652/月

.

*以上例子的產品在市場上是屬於中等價位,高保額,但為亞洲版本計劃。現實中,其實還有其他因素影響你的醫療計劃保費,分別有:

1️⃣ 如醫保為高保額的全球版本/全球版本(包括美國),通漲便不是3.4%這麼低, 所以年供保費會更高。

2️⃣ 如醫保保額年上限較低(100萬以內),保費未必會終身通漲,計劃便可能有餘錢作傳承。

事實上就以上例,小編已經是用最進取的組合方案來估計,如果保費通漲持續,儲蓄保的儲備都需要留作繳付未來的醫療保保費,而未能有餘錢用作退休。

💡💡結論: 看完以上的例子,不難發現用儲蓄保供醫療保的方式,對於一般大眾,用短時間供款會相當吃力。如下圖所示,通漲的雪球效應+保費按年齡增長,造成保費幾何式增長的效果。

😔😔如果加上要儲退休資金,便需要儲備更多,單靠儲蓄保的回報率絕對未必足夠。所以在做儲蓄保同時,都要多運用一些適合自己的投資工具,增加年輕時的回報,擁有豐富的儲備,才能真正擁有一份「供得斷」醫療保。

Commenti